親の成年後見をするときに覚えておきたい「後見制度支援信託」と「後見制度支援預金」

使ってみると分かる「成年後見制度」の不自由さ

例えば、自分の親が認知症になどで判断力が衰えてしまった場合、本人に代わって生活を支援する人を家庭裁判所が任命するのが「成年後見制度」です。

以前に比べて、「成年後見制度」を使う人は増えています。

なぜなら、以前は家族であれば銀行でお金を下ろすことができましたが、現在は、本人の意思が確認できないと口座を操作することができません。

自分の名前が言えたり、署名をしたり、ハンコが押せないと、お金を下ろすことができなくなっているのです。

認知症になった親の介護費用や生活費を下ろすためには、「成年後見制度」を利用せざるを得なくなっているのです。

そして、後見人ができるのは、銀行口座の操作だけではありません。

本人の財産を管理し、老人ホームへの入居や、不動産売買などの契約を代行できます。

つまり、本人の財産を自分の思うがままに使うことができるのです。

人間とは弱いものなので、後見人が自分のためにお金を使い込んでしまう例が少なくありません。

家庭裁判所は、後見人の使い込みをを防ぐために、弁護士や司法書士などの専門職を後見人にしたり、家族が後見人になる場合は、それを管理する「成年後見監督人」を任命したりします。

しかし、いずれの場合も、毎月数万円以上の報酬が発生するので、家族の負担になります。

また、基本的には出金のたびに、第三者である専門職の許可を得る必要があります。

実際に体験した人によれば、「他人の目にさらされ続ける上に、自分の家の糠味噌に手を突っ込まれる気分」と言います。

そこで登場したのが、「後見制度支援信託」と「後見制度支援預金」です。

ここでは、制度の活用が進んでいる東京家庭裁判所を例に挙げて紹介します。

金銭的な財産を銀行に預けてしまう

「後見制度支援信託」と「後見制度支援預金」はよく似た制度なので、最初に登場した「後見制度支援信託」から説明しましょう。

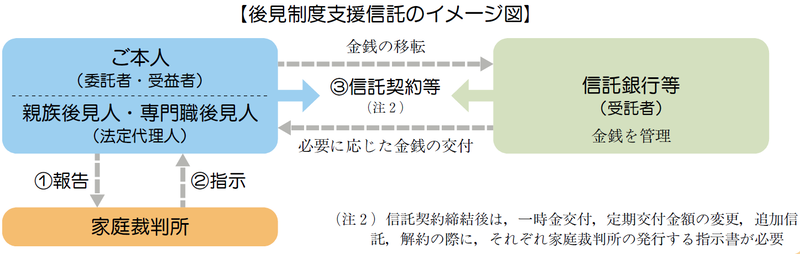

簡単に言うと、「後見制度支援信託」は、後見される本人が持っている金銭のすべてを、銀行に預けてしまう制度です。

つまり、財産の管理を銀行に委ねてしまうわけです。

銀行は、預かったお金の中から、必要とされる金額を、定期的に後見人の口座に振り込みます。

例えば、毎月1回、施設の使用料と生活費を振り込むという使い方ができます。

つまり、日常的に必要となる金銭については、専門職のチェックを受ける手間がいりません。

そして、施設への入居などで一時的に大金が必要になった場合だけ、裁判所に申請して許可を得た上で銀行から出金します。

「500万円」の金銭が目安

「後見制度支援信託」は、どんな人に勧められるのでしょう。

東京家庭裁判所では、現在、「預金などの流動資産が500万円以上」あれば、「後見制度支援信託」を勧めるとしています。

目安としては、後見人が手元において自由にできる金額を100万円~500万円の範囲に抑え、それ以上は信託してもらうという方針です。

もちろん、断ることもできますが、その場合は、裁判官の判断によって、後見人を監督する後見監督人が選任されることになります。

つまり、「後見制度支援信託」を選ぶか、「後見監督人」を選ぶかという、二択に近い状況なのです。

繰り返しになりますが、専門職が後見監督人になると、それだけで月に数万円の報酬が発生しますし、手間もかかります。

どちらを選ぶかというのは状況次第ですが、「後見制度支援信託」の方が、コストが安く、日常的な手間が掛からないということは覚えておいてください。

「後見制度支援信託」のデメリット

「後見制度支援信託」も良いことばかりではありません。

少なくとも3つのデメリットがあります。

- 後見の対象となった人の財産を、ほぼすべて預ける必要がある

- 利用できる銀行が少ない

- 最初の手続きの際に、専門職へのコストがかかる

先に述べたように、後見人の手元に置けるお金は限られています。

また、「後見制度支援信託」が利用できる銀行は、現時点で信託銀行が4つ、地方銀行が2つで、計6つしかありません。

信託銀行が、三井住友信託銀行、みずほ信託銀行、三菱UFJ信託銀行、りそな銀行です。

地方銀行は、千葉銀行と中国銀行です。

これまで、大手都市銀行としか付き合いがなかった人にとっては、信託銀行も地方銀行も敷居が高いでしょう。

また、銀行によっては「最低でも1千万円以上」とか「手続きは郵送のみ」などの制限があります。

あらかじめ、一覧のPDFで研究しておきましょう。

もう一つのデメリットが、利用を始めるときに専門職への報酬が発生することです。

「後見制度支援信託」を始める際の手続きは、弁護士などの「専門職後見人」でなければできません。

この報酬が、数十万円かかります。公的な目安はありませんが、だいたい20万円~30万円ぐらいのようです。

ただし、「後見制度支援信託」が始まってしまえば、「専門職後見人」は辞任してくれます。そのあとは、家族が「親族後見人」として引き継げば報酬を削ることができます。

たしかに、「後見制度支援信託」を始める際の出費は負担は少なくありません。

しかし、専門職が、ずっと後見人や後見監督人にいると、最低でも毎月2万円以上掛かります。

その報酬を1年分前払いしたと思えば納得しやすいでしょう。

もよりの金融機関が使える「後見制度支援預金」

東京家庭裁判所では、取扱銀行が少ないという「後見制度支援信託」のデメリットを補うために、「後見制度支援預金」を始めました。

「後見制度支援預金」の仕組みは、「後見制度支援信託」とほとんど同じですが、取扱金融機関が増えています。

具体的には都内の「信用金庫」と「信用組合」のうち、いくつかが対象になっています。

信用金庫と信用組合は、地元に密着した金融機関で、意外と支店が多いので、かなり扱いやすくなったと思います。

「後見制度支援信託/預金」のメリットとデメリット

最後に「後見制度支援信託/預金」のメリットとデメリットをおさらいしましょう。

まず、メリットから。

- 銀行などの金融機関に財産を預けてしまうため、使い込みが避けられる

- 生活費などの定期的な出金は、書類を書かずに自動的に行なえる

- 後見人や後見監督人から、専門職が外れやすいので、毎月の報酬が不要になる

一方、デメリットもあります。

- なじみの薄い金融機関に財産のほとんどを預けることになる

- 一時的に大金が必要な場合は、裁判所経由で手続きをする必要がある

- 最初の手続きの際に、専門職への報酬が数十万円かかる

例えば、すでに成年後見制度を利用しているが、後見人や後見監督人に専門職が任命されている場合は、一度、裁判所に「後見制度支援信託/預金」の利用を相談してみると良いでしょう。

金融資産以外の財産が多いなどの条件がなければ、専門職が外れて、毎月の報酬が不要になる可能性があります。

また、これから成年後見制度を利用する場合は、「後見制度支援信託/預金」という制度があることを覚えておいてください。

パッとわかりにくい制度なので、いきなり耳にして「なんで見も知らぬ銀行に、家族の財産を預けなければならないんだ」と感情的に反発してしまった実例があります。

「後見制度支援信託/預金」は、デメリットもありますが、メリットも大きい制度です。よく事情を聞いて冷静に検討してください。