60歳以上で株式投資や投資信託の経験がある人は半数以上

高齢者の金融知識を調査

調査研究会社の日本能率協会総合研究所が、「高齢者のくらしと金融に関する調査」の結果を公開しています。

この調査は、金融商品に対するクレームや問い合わせが増えていることを背景として、高齢者の金融商品への知識を確認するために行なわれました。

全国の60歳以上の男女600人を対象としたインターネット調査です。

「株式」や「投資信託」は半分の人が経験がある

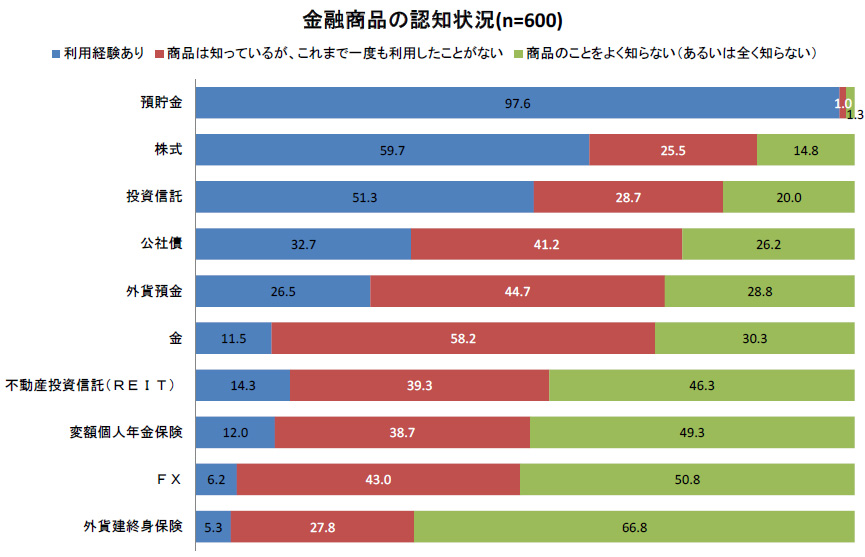

まず、それぞれの金融商品について、どれぐらい内容が理解されているかを質問しています。

一番知られているのは「預貯金」で、97%の人が利用経験があります。

2番目は「株式」で、59%の人が利用経験があり、経験が無くても知っている人を合わせると85%になります。

3番めの「投資信託」も、51%の人が利用経験があり、このあたりまでが一般的な選択肢と言えるでしょう。

中程度以上のリスクに耐えられる人は60%

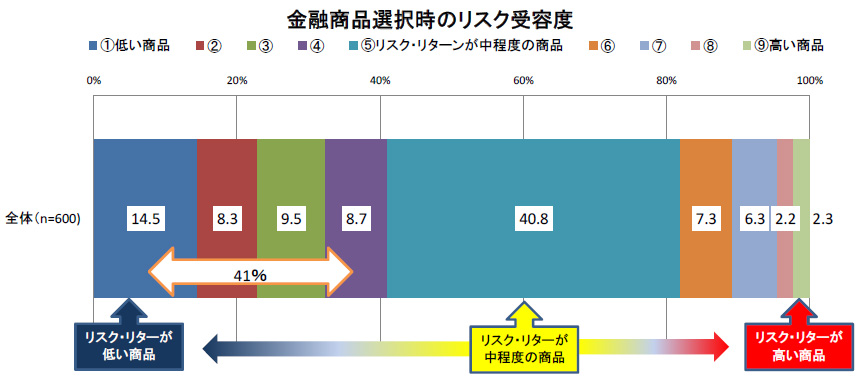

「金融商品を選択する際に、どの程度のリスクまで耐えられますか」という質問に対しては、「リスク・リターンが中程度の商品」という回答が40%で、一番多くなっています。

さらにリスクのある「リスク・リターンが高い商品」でも耐えられるという人は約20%でした。

2つを合わせると、「中程度以上のリスクがあっても投資できる」という人が60%弱いることがわかります。

一方で、「リスク・リターンが低い商品」を選びたいという人も41%おり、リスクに対する態度は人によって差が大きいことがわかります。

投資についてのリスクの認知度は低い

さらに、金融商品につきもののリスクと、それに関係するための制度について質問しています。

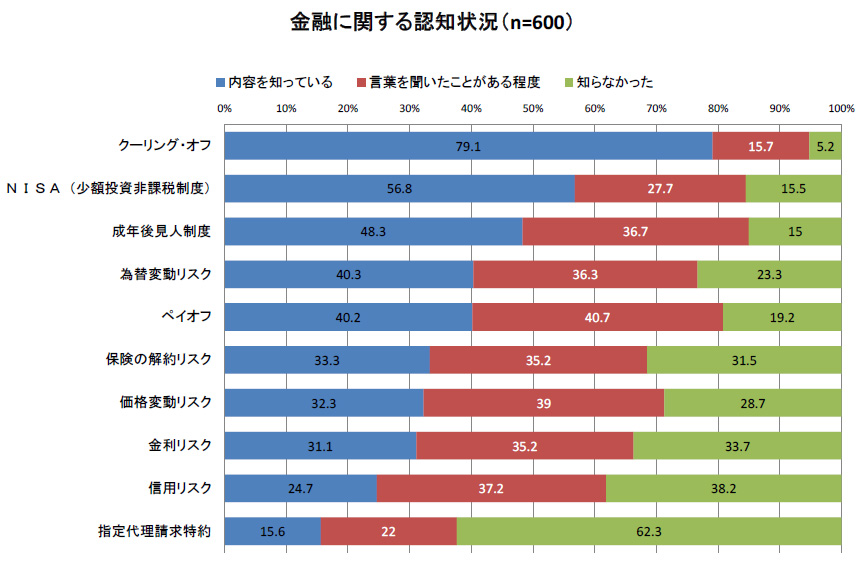

「クーリング・オフ」は、通販などでも耳にするためか認知度が一番高く、79%の人が「内容を知っている」と回答しています。これは、一定期間内であれば無条件で契約を解除することができる制度です。

また、「NISA(ニーサ)」についても、56%の人が「内容を知っている」と回答しています。これは、一定の範囲内で株式投資や投資信託の利益が非課税となる制度です。

しかし、「ペイオフ」や、「保険の解約リスク」など、比較的身近な制度やリスクでも知名度が低いものもあります。

「ペイオフ」は、金融機関が破綻した場合でも、1金融機関1預金者あたりの元本1,000万円までと、その利息が保護される制度で、銀行にお金を預ける際に知っておきたい知識です。

また、「保険の解約リスク」は、個人年金保険などを中途解約すると元本割れするというリスクで、保険を定期預金代わりに使う際には知っておきたい知識です。

この調査の結果を見ていると、金融に係るリスクについての知識は、あまり高いとは言えません。

さきほどの質問で、リスク・リターンが「中程度」または「高い」金融商品も選べるという回答が60%程度ありましたが、リスクについての知識が足りないと、投資の危険性について正確な判断ができない可能性があります。

投資によって後悔しないためにも、リスクの高い金融商品に投資する場合は、判断を人に任せず、きちんとリスクの知識を得てから自分で判断しましょう。

金融商品の購入にあたっては、「自分に内容が分からない金融商品には投資しない」というルールが基本であり、鉄則なのです。