年末調整は、どこに気をつければ税金が安くなるか

年末調整は所得税額を決める手続き

そろそろ、生命保険会社から「保険料控除証明書」が届く季節です。

保険料控除証明書などを提出する「年末調整」の日程も、社内のイントラネットで周知が始まる時期でしょう。

国税庁のレポートによれば、平成27年に年末調整を行なった人は4,348万人で、給与所得者4,794万人の90.7%にあたります。

つまり、給与所得者の9割は年末調整を受けています。

しかし、年末調整については、「1年に1度の面倒くさい儀式」と思っている方が多く、必要最小限の書類だけ提出している人が少なくありません。

しかし、年末調整は、あなたの所得税が決まる手続きであり、きちんと書類を揃えることで、所得税の額が万単位で変わることもあります。

この記事では、年末調整の、どこに注意すれば、所得税を安くできるのかポイントを紹介しましょう。

基本的なことばかりですので、物足りない方もいらっしゃるでしょうが、これまでなんとなく年末調整をして来た方には参考になると思います。

年末調整は「控除」を申告する手続き

年末調整は、会社があなたに支給した給与に対する所得税額を決める手続きです。

給与はもう支給されていて額は決まっているわけですが、そこから単純に税額を計算すると、みんなが一律に同額になってしまい、個人の事情への配慮がありません。

そこで「控除」という仕組みで、個人の事情を汲み取る仕組みになっています。

控除は大きく分けると3つあります。

- 給与所得控除

- 所得控除額

- 税額控除額

給与所得を引く

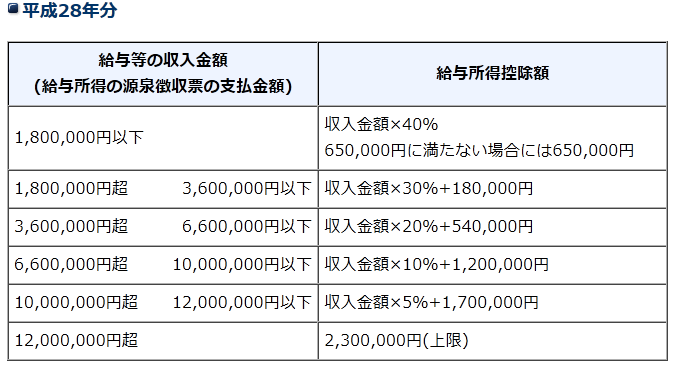

まず、「給与の金額」に応じて「給与所得控除額」が決まります。

例えば、給与の金額が180万円であっても、給与所得控除額は65万円です。

180万円から65万円が引かれ、115万円になります。これが、税金を計算する基になる「給与所得」という金額になります。

どうして65万円も引いてくれるかというと、収入を得るためにかかる必要経費だと思うと分かりやすいでしょう。

扶養家族が控除を大きくするポイント

次が、個人の事情を織り込むための「所得控除額」です。

ここをうまく使うことで、所得税額が大きく変わってきます。

これには、次の4つがあります。

- 配偶者控除と扶養控除

- 障害者等の控除

- 配偶者特別控除

- 保険料の控除

上の3つは、扶養している家族に関する控除です。これが、所得税を少なくするための狙い目です。

例えば、扶養家族が1人増えれば、控除額が38万円増えます。

簡単に言うと、税金を計算するための金額が、38万円分低くなります。

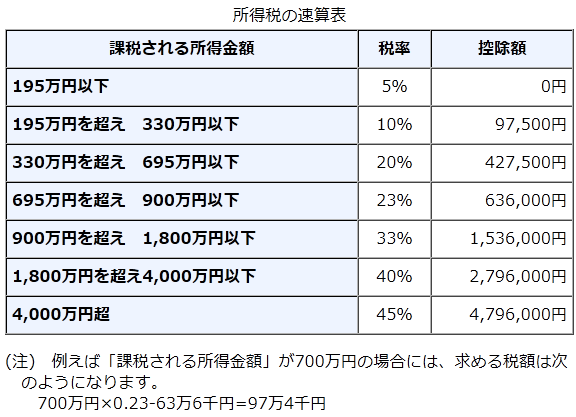

所得税を計算する税率は収入によって変わりますが、例えば税率が10%とすれば、収入の金額が38万円安くなれば、所得税額が3万8千円安くなります。

つまり、扶養家族をできるだけ増やすことで、所得税額が下がります。

さらに、税金を計算するための「所得額」が下がれば、税率まで下がる可能性もあります。

もちろん、親族を控除の対象とするには、一定の条件があります。

しかし、里子や養護老人も対象となりますし、同居していなくても対象となります。一度、調べてみてください。

また、「合計所得額が38万円以下」という条件を見て、「ウチの親は年金をそれ以上もらっているから」とか「ウチの妻はパート収入がそれ以上あるから」という理由で、控除対象として申請していない場合があります。

しかし、この「38万円」は、いろいろな控除を差し引いた上での金額です。

例えば、パートなどの給与収入であれば「103万円以下」なら配偶者控除の対象となります。いわゆる「103万円の壁」です。

これは、どういう計算かというと、103万円から給与控除65万円を引いて「38万円」となるわけです。

年金についても、同様の計算がありますから、単純に貰っている年金額でダメだと決めつけずに、会社の総務部などに相談してみましょう。

4番目の「保険料の控除」については、控除額が最大でも12万円ですから、扶養家族を増やすのに比べればたいしたことはありません。生命保険会社から送付されて来た書類を、漏れなく提出すれば大丈夫です。

「住宅借入金等特別控除」は絶対に手続きする

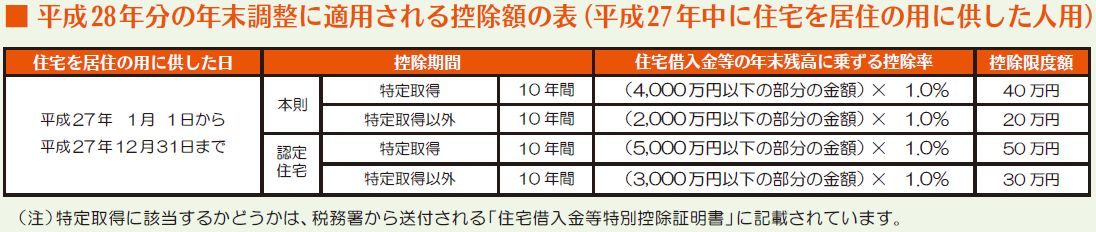

最後に「税額控除」である「住宅借入金等特別控除」を紹介します。

これは、新築の住宅を買うと、10年間に渡って税金を控除してくれるという制度です。

しかも、これのポイントは「税額控除」というところです。

これまで紹介した所得控除は、「税金を計算するための金額から控除」されて、税金が安くなるものでした。

しかし、「住宅借入金等特別控除」は税額控除ですから、「計算した税金から、その金額が控除」されます。

つまり、所得控除が10万円あったとしても、安くなる税金は、それに税率を掛けた金額ですから、普通は1~2万円ぐらいです。

しかし、税額控除が「10万円」なら、税金が10万円安くなります。今の控除限度額は「40万円」ですから、税金が40万円安くなる可能性があります。

収入などの条件によりますが、所得税がゼロになる可能性さえあります。

しかも、現行制度では控除は10年間ありますから、最大で400万円も所得税が安くなる可能性があります。

これの唯一の欠点は、最初の1回目だけは、年末調整ではなく確定申告しなければならないということです。

しかし、1回だけやっておけば、翌年からは年末調整に書類を提出するだけです。

それだけで、最大400万円も所得税が安くなるのですから、住宅を購入した年には、絶対に確定申告をしましょう。

ちゃんと手続きをすれば見返りはある

最後に、年末調整で所得税を安くするための方法をまとめてみましょう。

- 税額控除である「住宅借入金等特別控除」は、最初の年に必ず確定申告し、翌年から忘れずに書類を提出する

- 生計を一にしている家族がいる場合は、扶養控除に該当しないかよく調べてみる

- 生命保険会社から送られてくる「保険料控除証明書」は、漏れがないようにまとめて、必ず提出する

よく「サラリーマンは、収入がガラス張りだから、税金に対して工夫の余地がない」という人がいます。

しかし、よく調べれば、利用できる制度を使うことで、所得税を下げることができます。

ちょっと調べる手間を惜しむ人も居ますが、1時間かけて調べて、1万円所得税が下がれば、時給1万円のアルバイトをするのと同じですから、頑張りましょう。

なお、医療費が10万円以上かかった場合の医療費控除などは、年末調整ではできません。

忘れずに還付申告をしてください。