2018年分から大きく変わった「配偶者控除」の仕組み【訂正版】

【お詫びと訂正】初出時に、配偶者控除と扶養控除の扱いについて、同時に控除できるという誤った記載がありました。お詫びして訂正させていただきます。ご指摘をいただきました読者の皆様に感謝いたします。

配偶者控除の目的

所得税の「配偶者控除」が、2018年(平成30年分)から、大きく変わりました。

これを機会に改めて、「配偶者控除」の基本を紹介しましょう。

「配偶者控除」は、納税者に収入の無い、または少ない配偶者がいる場合に、納税者の総所得金額等から控除をする仕組みです。

控除の分だけ、所得税を計算する金額である「所得」が小さくなるので、納める税金が少なくなります。

「配偶者控除」という仕組みは、住民税にもありますが、ここでは「所得税」を中心に解説します。

けっこう厳しい「配偶者控除」の条件

「配偶者控除」の配偶者については、次の条件があります。

- 民法上の配偶者であること

つまり、事実婚や内縁関係は認められません - 納税者と生計を一にしていること

別居していてもかまいませんが、収入源を共有している必要があります - 年間の合計所得金額が38万円以下であること

パートなど収入が給与のみの場合は、額面で103万円以下になります - 「青色申告者の事業専従者」や「白色申告者の事業専従者」でないこと

自営業者の家族従業員になっていると、配偶者控除の対象になりません

なお、「配偶者控除」の金額は「38万円」です。

配偶者の年齢が70歳以上の場合は、「老人控除対象配偶者」と言って「48万円」に増えます。

申告者本人の収入制限が加わったが、対象者は少ない

これに、2018年分から、次の条件が加わりました。

- 控除を受ける給与所得者の合計所得金額が1,000万円を超えないこと

申告する本人の収入が多いと、配偶者控除が受けられません

つまり、これまでは、配偶者の収入だけを考えておけば良かったのですが、2018年分からは申告をする本人の収入も条件に加わりました。

とはいえ、対象となる収入は「1,000万円」ですから、影響を受ける人は少ないでしょう。

「夫の収入が大きいと、配偶者控除が受けられなくなる」と言って、大げさに扱われている場合もありますが、対象となる収入の水準が高いので、あまり気にする必要はありません。

さらに、サラリーマンの場合は、基礎控除や給与所得控除があるので、実際に「配偶者控除」を受けられなくなる給与の額面は「1,220万円」からになります。

所得額が900万円を超えると、配偶者控除が減額されるという仕組みも始まりますが、この900万円も給与の額面にすると「1,120万円」以上になります。

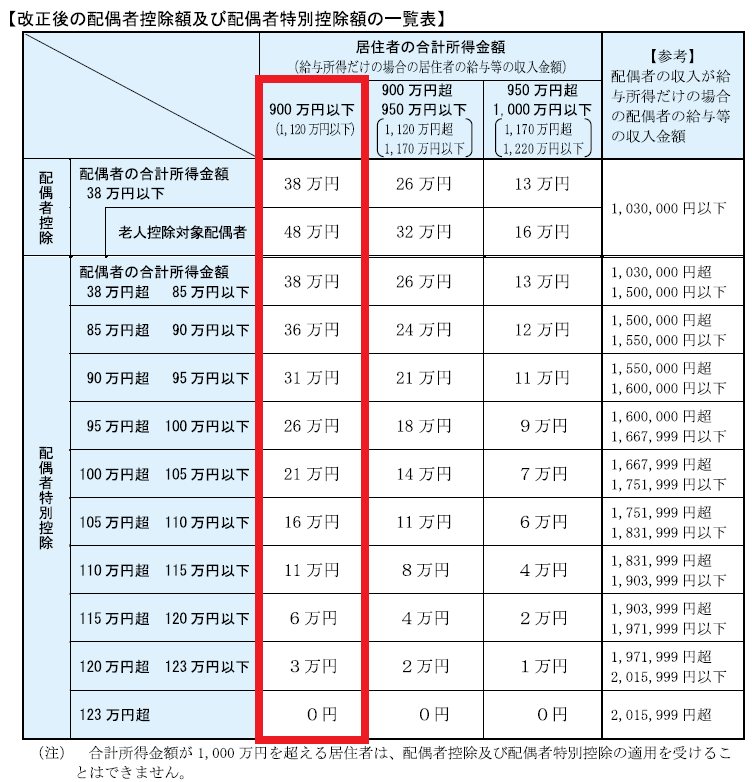

詳しくは、記事末の一覧表を参照してください。

大きく変わった「配偶者特別控除」

さきほど、「配偶者控除」の条件のところで、「収入が給与のみの場合103万円以下」と書きました。

所得税の改正に詳しい人なら「あれっ、103万円の枠って、150万円になったはず」と思われたでしょう。

実は、枠が広がったのは「配偶者控除」ではなく、「配偶者特別控除」なのです。

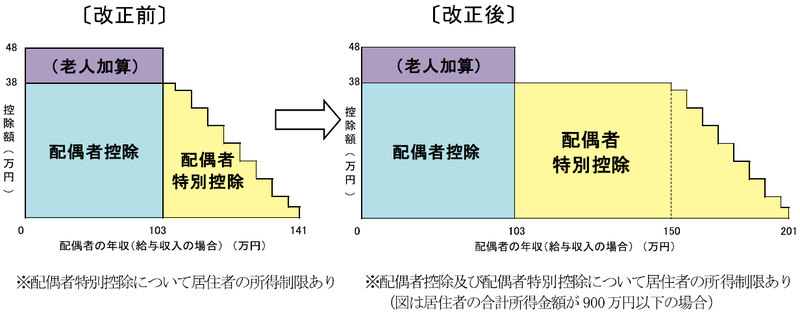

「配偶者特別控除」は、配偶者控除が受けられる人と、受けられなくなる人の境界線が、急なガケのようにスパッと切れてしまうことを、補うための控除です。

つまり、垂直な断崖を、階段のように埋めることで、なだらかに移行できるようにしているわけです。

パートの収入で言うと、「103万円」で配偶者控除が切れてしまうのは、これまで通りです。

しかし、2018年分からは、「103万円~150万円」の範囲の「配偶者特別控除」の金額が、配偶者控除と同じ「38万円」になります。

対象となる控除は、配偶者控除から配偶者特別控除に変わりますが、38万円の控除が受けられるのは変わりません。

下の図は、改正前後のイメージを示したものです。

配偶者控除はそのままですが、同じ高さのまま配偶者特別控除が延長されたことが分かります。

なお、配偶者特別控除についても、配偶者控除と同様に、申告者の収入によって金額が変わります。

詳しくは、記事末の一覧表を参照してください。

配偶者控除と配偶者特別控除の一覧表