年末調整はお金を取り戻す闘い。「扶養」と「保険」に注意

11月は年末調整の季節

サラリーマンにとって、11月は「年末調整」の季節です。

今週あたりが、総務部門に書類や保険の領収書などを提出する期限でしょう。

「年末調整」は、毎月、概算で源泉徴収されている所得税を、最終的に確定するための作業です。

扶養親族の数や、保険類への加入状況を確認し、控除を行ないます。

控除の金額が多ければ、12月分の給与で精算されます。

12月の給与が、いつもより多めだったという記憶がある人も多いでしょう。

一方、面倒くさくて書類を整えず、みすみす損をしている人も、よく目にします。

この記事では、年末調整の対象となる各種の控除について、その利用率などを紹介します。

給与をもらっている人の9割は年末調整を受けている

国税庁の「民間給与実態統計調査」によれば、2017年度の給与所得者は「4,945万人」でした。

その90%にあたる「4,465万人」が、年末調整を行なっています。

年末調整を受けていないのは、転職して複数の会社から給与をもらったなど、確定申告が必要な人です。

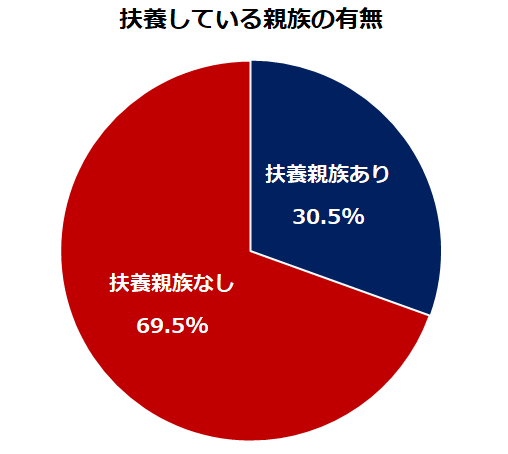

扶養の控除をしている人は30%

まず、家族を扶養している人が対象となる「配偶者控除」と「扶養控除」から見ていきましょう。

この2つの控除を、どちらかだけでも受けている人は、年末調整をした人のうち「30.5%」です。

つまり、7割近くの人は、扶養している親族などがいないことになります。

この控除を受けるためには「扶養控除等(異動)申告書」という書類を提出する必要があるのですが、ひょっとしたら、それにきちんと家族を記載していない人が多いのではないでしょうか。

もちろん、結婚していても、働き方の関係で配偶者控除の対象にならない場合もあるのですが、扶養している人が3割しかいないというのは、ちょっと少ない印象です。

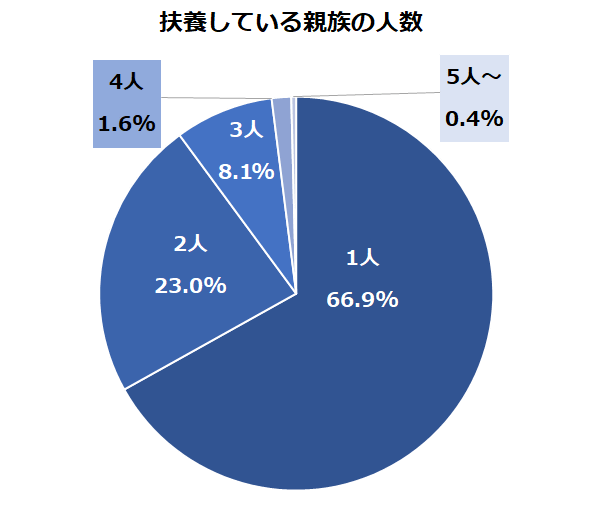

ちなみに、扶養している人の数は、「1人」が多く、「3人」以上の人は10%ぐらいしかいません。

なお、配偶者の収入によっては、「配偶者控除」は受けられなくても、「配偶者特別控除」の対象になる可能性があります。配偶者の収入を確認しておきましょう。

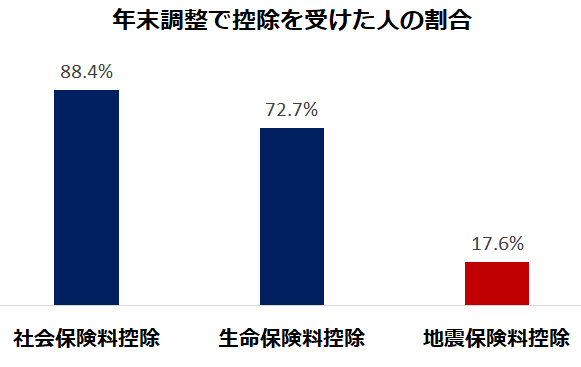

保険関係の控除にも注意

年末調整の控除で、もう一つ重要なのが保険関係です。

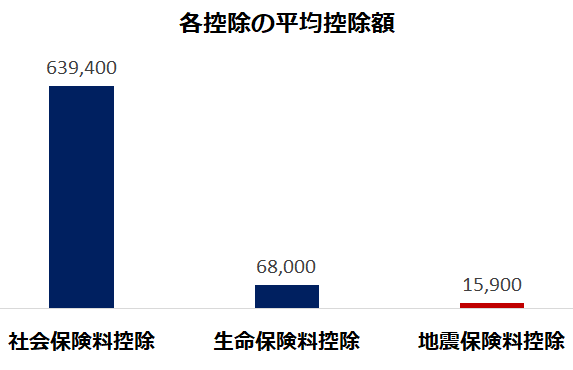

具体的には「社会保険料控除」「生命保険料控除」「地震保険料控除」です。

これらの内容を記入するのは、「給与所得者の保険料控除申告書」という書類です。忘れずに提出しましょう。

「社会保険料控除」は、会社の社保に入っていれば、総務部門が記入するので、基本的には申請漏れをすることはありません。

そのため、「88.4%」という高い割合で、控除を受けています。

「生命保険料控除」は、保険会社から送られてきた保険料の支払いを証明する書類を添付する必要があります。

しかし、保険会社からの通知があるためか「72.7%」という高い割合で控除を受けています。

「地震保険料控除」は、持ち家の人が対象なのと、比較的新しい控除なこともあって「17.6%」の人しか控除を受けていません。

生命保険と同じように、損害保険会社から保険料を証明する通知が届くので、添付を忘れないようにしましょう。

なお、この3つの控除のうち、「社会保険料控除」のみは上限がなく、支払った金額がそのまま控除額になります。

そのため、他の2つに比べて、控除額が大きいのが特徴です。

年末調整はお金を取り戻すチャンス

サラリーマンの所得税は、源泉徴収という形で天引きされているため、税金を取られているという意識が薄いのが普通です。

そのため、「年末調整」も、会社から課された面倒くさい儀式と考えている人が多いでしょう。

しかし、年末調整は、源泉徴収という形で、いったんストックされている所得税を、少しでも多く取り返すための闘いです。

サラリーマンならば、自分が扶養している人はきちんと数え、揃えられる書類はきちんと揃えて、本来の金額以上に税金を取られないようにがんばりましょう。