利息だけ払えば良い、60歳以上専用の住宅ローン「リ・バース60」

「69歳」でも借りられる住宅ローン

高齢になると、一般の住宅ローンが借りにくくなります。

特に、定年退職し、年金だけで生活するようになると、なかなかローンの審査が通りません。

しかし、申込者の平均年齢が「69歳」、年金受給者が「54.5%」という、一般では考えられないようなローンがあります。

それが、住宅金融支援機構による「リ・バース60」です。

この記事では「リ・バース60」の特徴を紹介します。

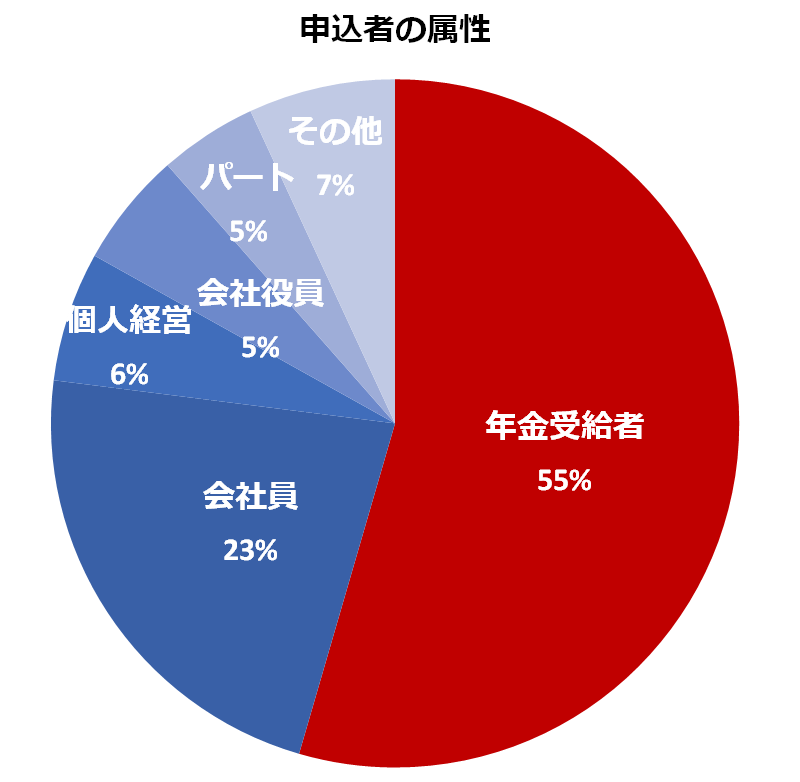

借りる人の半分以上が年金生活者

最初に、どんな人が「リ・バース60」を利用しているのか見てみましょう。

さきほど見たように、2021年度に「リ・バース60」を申し込んだ人の平均年齢は「69歳」でした。

そして、利用者の半分以上が「年金受給者」、つまり年金収入で生活している人です。

次に多いのが「会社員」で、この2つで、だいたい8割を占めています。

平均年収は「392万円」と高めですが、これは「会社役員」など高収入の人が平均を引き上げているためでしょう。

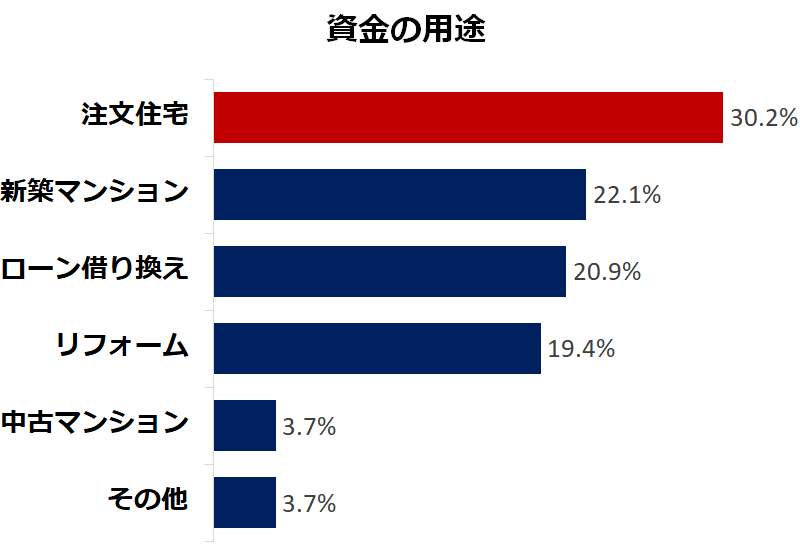

ローンの用途は一戸建てとマンション

次に、ローンの用途と返済額を見てみましょう。

ローンの用途は「注文住宅」、いわゆる一戸建てが多く、「新築マンション」が続きます。

このあたりは、一般のローンと変わりません。

毎月の平均返済額が「3.3万円」と少ない

住宅の購入で必要な金額は「2,829万円」、そのうちローンで借りる額が「1,550万円」、毎月の返済額が「3.3万円」です。

住宅ローンに慣れた人ならば、ここで返済額が少ないことを疑問に思うでしょう。

「1,550万円」も借りているのに、毎月の返済額が「3.3万円」しかないというのは、一般のローンではありえない数字です。

これならば、収入が年金だけでも、返済できる金額です。

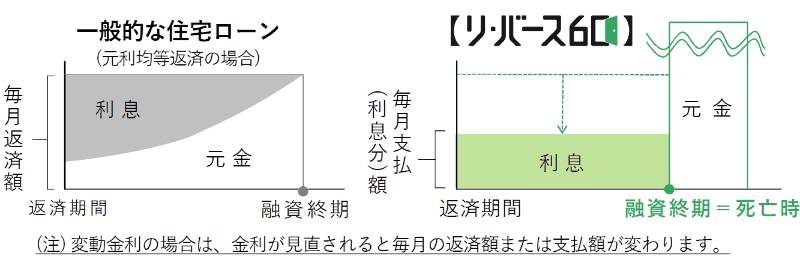

死亡後に不動産で精算する

「リ・バース60」の毎月の返済額が少ないのは、その仕組にあります。

実は、「リ・バース60」では、利息しか払っていません。

ローンで借りた「元本(がんぽん)」は、契約者が死亡したときに、その住宅や土地によって支払われます。

つまり、ローンの期間は、ローンを借りた人が死亡するまでとなります。

こういう仕組みを“リバースモーゲージ”と言います。

「自分の死後に不動産を残せない」ことに抵抗を感じなければ、手持ちの不動産を活かすことができるローンと言えるでしょう。

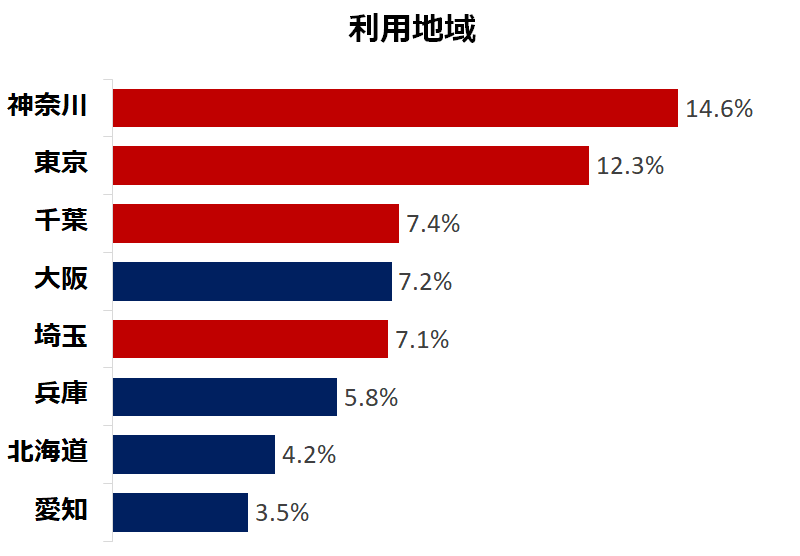

地域が限られる

リバースモーゲージでは、契約者の死後に不動産を売却して、ローンの返済に充てます。

逆に言えば、それだけ資産としての価値がある土地と家が担保でなくては、ローンが成立しません。

そのため、「リ・バース60」の利用者は、東京都を中心とする「一都三県」と、大阪府とその周辺が大半を占めています。

また、ローンで借りられる金額も、基本的には、担保の50%または60%に限られてしまいます。

事実上、「リ・バース60」の利用は、ローンの対象である不動産の評価が高い、一部の地域に限られてしまうのです。

申込みは金融機関で

「リ・バース60」の申込みは、住宅金融支援機構と提携している金融機関で行ないます。

2022年3月時点では、80の金融機関が扱っています。

細かい規定は、金融機関ごとに異なるので、金融機関のホームページで確認してください。

ローンの借り換えや「サ高住」の入居費にも

最後に、「リ・バース60」の、ちょっと変わった利用方法を2つ紹介します。

1つ目は、住宅ローンの借り換えです。

定年退職後に住宅ローンが残ってしまい、毎月の負担額が大きくて生活に影響する場合があります。

こういうときの対策として、今の住宅ローンを「リ・バース60」で借り換えるという手があります。

そうすると、ローンの返済額が利息のみとなるので、金額が大幅に減ります。

2つ目は、「サービス付き高齢者向け住宅」、いわゆる「サ高住」に住み替えるときに、その入居資金を借ります。

サ高住では、入居時に、家賃相当分として、大きな金額の費用が発生する場合があります。

これを「リ・バース60」で借りることができます。

ローンで設定される抵当権は、「サ高住」ではなく、その前に住んでいた家が対象となります。

「リ・バース60」は、「自分の死後に不動産を残せない」という制限がありますが、うまく利用することによって、今の住宅環境を改善することができます。

高齢になってから住宅ローンが必要な場合は、ぜひ検討してください。