老齢年金の手取りを増やすために「扶養親族等申告書」を提出しよう

今年も「扶養親族等申告書」の季節

現在、老齢年金を受給している人に対して「扶養親族等申告書」の送付が始まっています。

これから10月初旬にかけて、約800万人に届けられます。

10月31日の締め切りの前に、必要事項を記入して返送してください。

この記事では、「扶養親族等申告書」の役割と書き方について紹介します。

「扶養親族等申告書」を出すと税金が安くなる!?

最初に「扶養親族等申告書」の意味を紹介しましょう。

「扶養親族等申告書」は、年金にかかる所得税を計算するための情報を集めるためのものです。

この書類によって、日本年金機構に対して「本人」「配偶者」「扶養親族」の情報を提出することで、自分に当てはまる控除が受けられます。

具体的には、年金から天引きされる所得税が安くなり、振り込まれる年金の金額が大きくなります。

つまり、「扶養親族等申告書」は年金生活者のための「所得税の申告」なのです。

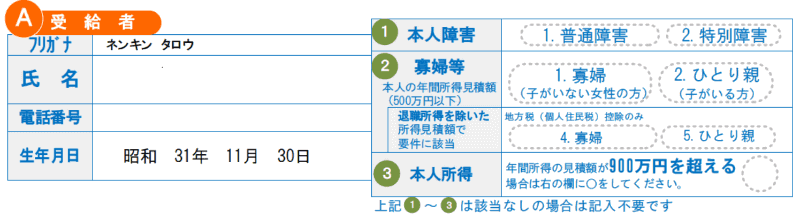

「本人」は該当する控除をチェック

「扶養親族等申告書」の記入は、シンプルです。

名前などの記入以外は、項目をマルで囲むだけで行なえます。

例えば、「本人」の場合は、「障害者」「寡婦」「ひとり親」などの控除に該当するかどうかの確認が目的です。

迷うとすれば、「普通障害」と「特別障害」の違いでしょう。

「障害者手帳」を受けていて、障害等級が1級と記載されている人は、「特別障害者」と考えてください。

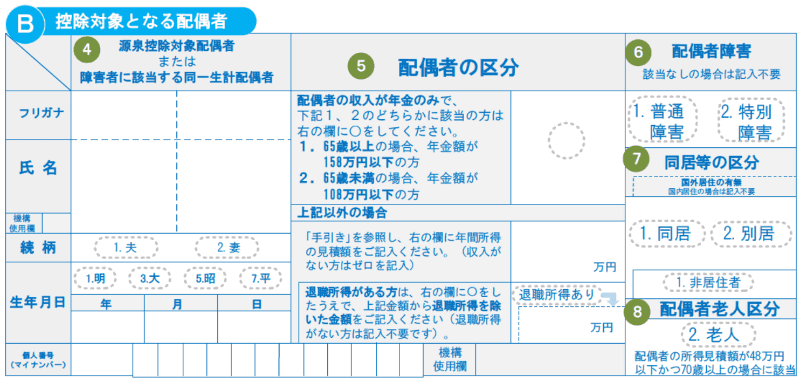

「配偶者」は所得額が重要

「配偶者」の欄は、記入項目が多くなっています。

一番迷うのは「年間所得の見積額」でしょう。

ただし、ここでは控除に該当するかどうかだけを見ているので、年末調整や確定申告のように1円単位の正確さは求められていません。

記入欄の単位も「万円」となっているように、ざっくりとした数字で大丈夫です。

控除の対象となる配偶者は、年間所得見積額が「95万円以下」です。

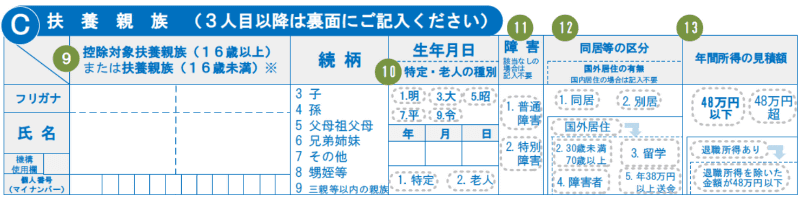

扶養親族は所得が「48万円以下」が条件

「扶養親族」の場合、該当するのは、年間所得見積額が「48万円以下」の場合です。

なお、扶養親族が国外に在住している場合は、今年から対象となる条件が変わっています。

郵送された書類を見て、条件に合うことを確認してください。

「扶養親族等申告書」を出さなくて済む人

以前は「扶養親族等申告書」を提出しないと、所得税の税率が高くなっていました。

そのため、「扶養親族等申告書」の提出は必須でした。

しかし、現在は、控除の有無を確認するだけが目的の書類になりました。

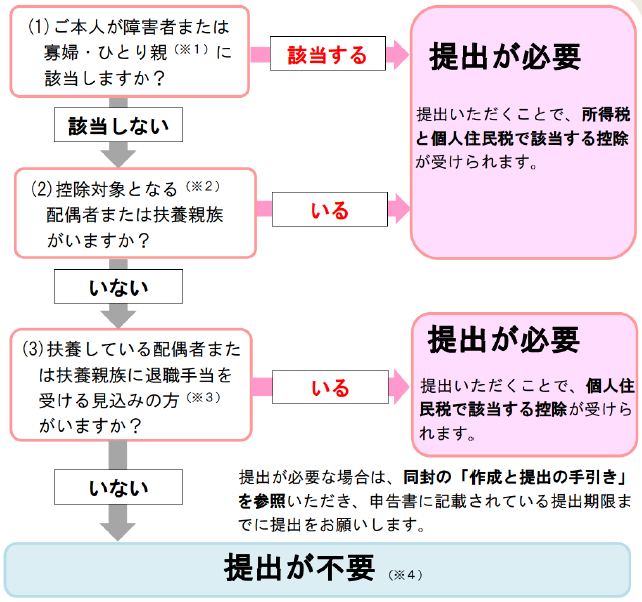

そのため、次の条件をすべて満たす人は、「扶養親族等申告書」を提出する必要がありません。

- 本人が障害者またはひとり親(寡婦)に該当しない

- 所得税の控除対象となる配偶者または扶養親族がいない

- 退職手当を受ける見込みの配偶者または扶養親族がいない

つまり、家族がいない一人暮らしの人は、返送の必要がありません。

なお、「扶養親族等申告書」は所得税を計算するための書類です。

そのため、所得税がかからない「障害年金」や「遺族年金」の受給者は対象になりませんから、届かなくても不安に感じる必要はありません。

面倒なのは1回だけ

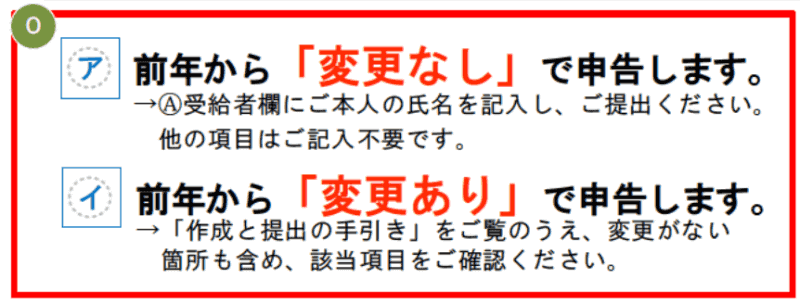

最後に、「扶養親族等申告書」は1度提出すると、その記録が残っています。

そのため、翌年からは「前年から変更なしで申告します」にチェックをつけるだけですみます。

面倒な記入は1回だけですから、所得税が安くなる可能性がある人は、がんばって締切までに返送してください。

なお、「扶養親族等申告書」は、配偶者と扶養親族以外の控除を考えていないので、「確定申告」や「年末調整」に比べると簡単になっています。

大きな病気で医療費がかさんだときは、「医療費控除」のために「確定申告」を行なってください。