お金の使い方に不安がある家族に、生命保険金を分割して渡せる「生命保険信託」

生命保険で大金を残す不安

自分が先だった時に、家族にお金を残す方法の代表が「生命保険」です。

しかし、生命保険の場合、お金の受け取り方は「一括」が基本です。

そのため、かなり大きな金額のお金を一度に渡されることになります。

保険金を受け取る人が、判断力のある成人でも不安がないとは言えません。

さらに、受取人が未成年であったり、日常的な金銭管理ができないような高齢者の場合は、保険金を使い果たしてしまったり、悪意のある第三者に取られてしまうという不安がつきまといます。

そういう時に利用できる方法の一つが「生命保険信託」です。

生命保険信託は、いくつかの会社が扱っていますが、ここでは仕組みが簡単で、費用が安いプルデンシャル信託のシステムを紹介します。

信託会社が保険金を代わりに受け取って管理する

「生命保険信託」の仕組みを説明しましょう。

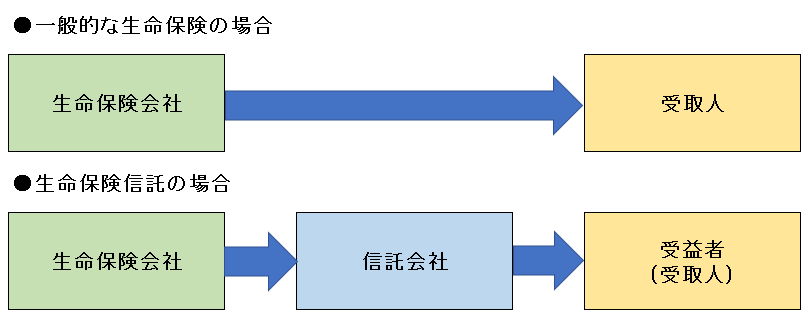

一般の生命保険では、「被保険者」が死亡した場合に、保険金が「受取人」に支払われます。

しかし、生命保険信託の場合は、信託会社が受取人となって、保険金を代わりに受け取ります。

信託会社は、保険金を管理しつつ、あらかじめ定められた契約内容に従って、本来の受取人である「受益者」にお金を渡します。

つまり、信託会社がいったん保険金を預かって管理するわけです。

月単位や年単位でお金を渡すことができる

「生命保険信託」が、本来の受取人である「受益者」にお金を渡す方法は、一括/年/月の3つから選べます。

例えば、「子供が大学入学時に一括して渡す」「年単位で学費を渡す」「月単位で生活費を渡す」など利用方法が考えられます。

また、「生活上必要不可欠な支出については、請求書などの証拠を示されたときに、随時渡す」という設定もできます。

予備の受取人も設定できる

「生命保険信託」の持つ面白い機能として、お金を受け取る「受益者」が一人ではなく、予備も設定できます。

例えば、「夫が妻に月々の生活費を残し、妻も死亡した場合は、それ以降の分は子供に渡す」という設定ができます。

受取人は法人にも設定できるので、「最初は施設に入っている家族が受け取り、その家族が亡くなった後は、お世話になった施設に寄付をする」ということもできます。

自分の残したお金が、最後まで無駄なく役に立つように指定できるわけです。

信託にかかる費用は年間2万円

「生命保険信託」において、プルデンシャル信託は、どこで利益を得ているのでしょう。

まず、保険金を受け取って信託を始める時点で、受領保険金額の2%を差し引きます。

額面1千万円の生命保険の場合で、20万円になります。

そして、預かっているお金から、財産管理手数料として年に2万円を差し引きます。

この「2万円」という金額は、他社に比べても格安と言って良い設定です。

財産管理手数料は、長ければ何十年にも渡って、預けたお金から差し引かれるので、安く設定されているのはありがたいことなのです。

生活の支えとなるお金を残すための有効な手段

「生命保険信託」が想定しているのは、次のようなケースです。

- 受取人が未成年で、法律上、単独では財産管理を行なえない

- 受取人が知的障害があり、一人では十分な財産管理を行なうことが困難である

- 受取人が高齢者で、認知症等により、十分な財産管理を行なえなくなる可能性がある

- 「相続対策」などの事情により、遺族に対して計画的に財産を渡す必要がある

- 保険金を活用し、公益団体などへの寄付を行ないたい

これらのケースでは、「後見人の設定」や「家族信託」「成年後見制度」などの方法でも対応できるものもあります。

しかし、「生命保険信託」の場合、管理しているのが法人であることが利点です。

法人であれば、長期間に渡る金銭の管理を安定して行なうことができますし、個人的な用途に使い込みをしてしまう恐れもありません。

契約内容が文書化されていて、明快な形で残ることもメリットです。

本来想定されている用途に限らず、お金の使い方に不安の家族に、生活の支えとなるお金を残したいというときのために覚えておきたい商品と言えるでしょう。