パートタイムで働く前に考えておきたい「年収の壁」

パートにつきものの「年収の壁」

無職だったあなたが、パートタイムで働いてみようかなと思ったときに「103万円の壁」という言葉を耳にすることがあります。

例えば、「103万円の壁というのがあってね。1年間のお給料が103万円を超えると、税金が増えて損しちゃうんだって」という感じで会話に登場します。

多くの場合、どういう仕組で損なのかということに話題は発展しません。

この記事では、パートに出る前に知っておきたい、いくつかの「年収の壁」について、その壁がある理由と、どれぐらい気にするべきなのかを紹介します。

パートで働く時に意識する「壁」の一覧

「年収の壁」と言われるものを、整理しておきましょう。

【税】は税金関係、【保険】は健康保険関係の壁です。

- 103万円の壁

【税】「配偶者控除」から外れて、「配偶者特別控除」が始まる - 106万円の壁

【保険】社会保険に加入する義務ができる(従業員数501人以上の大企業) - 130万円の壁

【保険】社会保険に加入する義務ができる(従業員数500人以下の企業) - 150万円の壁

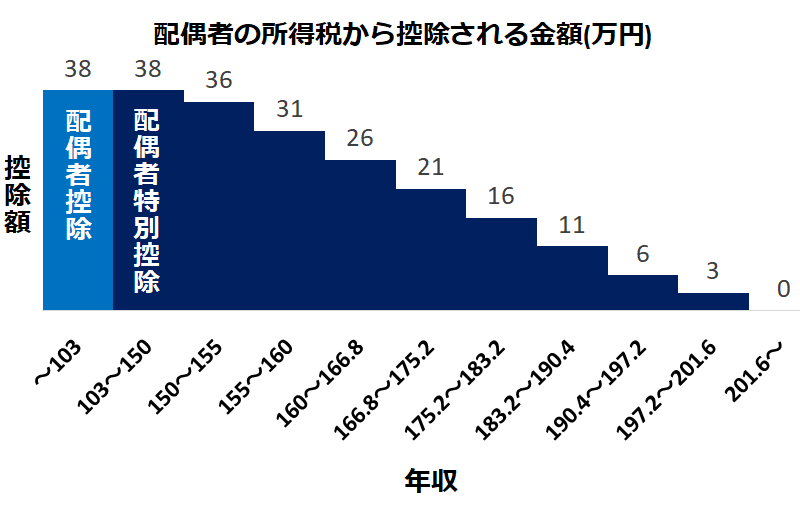

【税】「配偶者特別控除」の金額が38万円から減り始める

配偶者の税金が理由の「壁」

一覧を見ると分かるように、「年収の壁」の原因は「税金」か「健康保険」です。

まず、「税金」について、壁ができる理由を説明しましょう。

よく間違われることですが、ここで言う税金は、パートで働くあなたの税金ではありません。

あなたの配偶者の収入にかかる所得税の「控除(こうじょ)」がキーワードなのです。

つまり、あなたに配偶者がいなければ、この壁は気にする必要がありません。

所得税を計算する時には、配偶者がいて、その収入が一定以下であれば、「配偶者控除」または「配偶者特別控除」のいずれかの控除が受けられます。

「控除」というのは、「お金がかかる理由があるだろうから、税金を計算する収入から、一定の金額を引いてあげよう」という仕組みです。

「配偶者控除」の場合、「38万円」が、税金の対象になる収入から引かれます。

所得税の税率が10%のとき、収入が38万円減ると、所得税が3万8千円安くなります。

サラリーマンであれば、この分は年末調整で返ってきます。

この「配偶者控除」が受けられる、配偶者の年収の上限が「103万円以内」なのです。

これが「103万円の壁」というわけです。

配偶者控除が終わっても、配偶者特別控除がある

2018年から、「配偶者控除」というか、「配偶者控除」と「配偶者特別控除」に関して、変更がありました。

ここでは、パートで働くあなたの年収についてだけ説明します。

これまでは、年収が103万円を超えて、「配偶者控除」から「配偶者特別控除」になると、かなり大きく控除の金額が減っていました。

しかし、2018年からは、年収が「150万円」以内であれば、控除額は「38万円」なのです。

名前は「配偶者控除」から「配偶者特別控除」に変わりますが、トクをする金額は変わりません。

つまり、「103万円の壁」は、「150万円の壁」へ引き上げられたのです。

ただし、一部の会社では「配偶者手当」の給付条件が、年収ではなく「配偶者控除の対象者」となっている例があります。

念のために、配偶者に会社の就業規則を確認してもらいましょう。

健康保険の扶養に入るか、入らないか

次に「健康保険」による壁を説明します。

「103万円の壁」のキーワードは、「扶養(ふよう)」です。

健康保険に関する壁は、配偶者がいて、しかもその配偶者がサラリーマンなどで社会保険に加入している場合に出てきます。

「健康保険」と「厚生年金保険」に加入している会社員の配偶者は、「扶養」に入っていると、保険料を支払う必要がありません。

しかし、「扶養」にするには「年収が130万円未満」という条件があります。

配偶者がパートなどで働いているときに、年収が130万円を超えると、扶養から外れてしまうのです。

これが、「130万円の壁」です。

130万円の壁を超えると、自分で健康保険と厚生年金保険に加入することになります。

その分、将来の年金が増えるというメリットはあるのですが、保険料が引かれるようになるので、手取りの金額が少なくなります。

今の手取りを減らさないことと、将来の年金が増えることの二択になるわけです。

勤め先の従業員数で決まる「壁」の高さ

社会保険関係では、もう1つ「106万円」の壁があります。

自分がパートなどで働いている会社が、従業員数501人以上の場合は、年収が106万円を超えると、自分の勤め先で健康保険と厚生年金保険に加入する義務が発生します。

これは、「扶養」の年収制限によるものではなく、あなたに加入する義務ができるのです。

これが「106万円」の壁です。

さきほどと同じように、今の手取りを減らさないことと、将来の年金が増えることの二択になります。

保険関係では、勤めている会社の従業員数が「500人以下」か「501人以上」で、「106万円の壁」か「130万円の壁」に分かれます。

つまり、勤め先の規模によって壁の高さが変わるのです。働き先を選ぶ時には、確認しましょう

自分の環境から、壁を見つめ直そう

ここまで見てきたように、パートで働くときの「壁」は、人によって異なります。

どの「壁」を気にすべきかは、配偶者の有無、そして配偶者の収入と加入している健康保険によって変わります。

例えば、配偶者がいなければ、配偶者の所得税も、社会保険の扶養も無いわけですから、「壁」を気にする必要はありません。

また、この記事では、分かりやすいように配偶者の年収が900万円以下として計算していますが、配偶者の年収が1,000万円を超えると、配偶者控除は「ゼロ」になります。

そうなれば、配偶者控除を気にする必要はありません。

保険についても、配偶者が自営業で国民健康保険に加入していれば、「扶養」の制度はありませんから「壁」を意識する必要はありません。

このように、一つ一つの「壁」について、それぞれ条件があるので、当てはまる人と、当てはまらない人がいます。

みんなが気にしている壁の多くは、実は、ある特定の条件の人にだけ当てはまるものなのです。

例えば、サラリーマンの配偶者で、配偶者の収入が900万円以下で、扶養に入っている人が、あまり長い時間働くことができないのであれば、「壁」を意識するのは当然です。

でも、実は、多少の損はあっても、できるだけ長く働いて、少しでも手取りを多くしたいという人が、「壁」を意識せずに150万円以上稼いでも、それも正しいのです。

また、将来が不安だから、貯金を増やすために働き、年金も増やすために厚生年金保険に入ることを目的とするのも正しいのです。

人によって、家庭環境や働く目的が異なるのですから、一番良い働き方も人それぞれです。

まず、自分の家庭環境を確認して、自分にとって、どの壁が重要なのか確認しましょう。

そして、何のために働くのかという目的に従って、自分の働き方を決めましょう。